В статье расскажу о подходе, который за час позволит спланировать бюджет так, что вы будете двигаться к своим финансовым целям и станете увереннее в себе и своем будущем. При этом никакого рутинного учета расходов!

Суть подхода в том, что первым этапом вы определяете и фиксируете свои регулярные обязательные расходы: коммунальные услуги, кредиты, страховки, а также взносы на средне- и долгосрочные цели. Вторым этапом определяете сумму ежемесячных гибких расходов — то, чем вы можете спокойно распоряжаться. Все, что вам остается после того, как вы вычислили необходимую сумму — держать на ней фокус и не выходить за рамки.

В статье расскажу подробнее о каждом этапе:

Этап 1. Определяем фиксированную часть вашего бюджета

Этап I. Определяем фиксированную часть вашего бюджета

На первом этапе планирования задача — определить и записать четыре переменные: ваш доход, обязательные ежемесячные расходы, предстоящие крупные расходы в течение года, а также ваши долгосрочные цели. Эти переменные — ключевые составляющие вашего бюджета, от них мы будем отталкиваться, когда будет считать размер ваших гибких расходов.

Для выполнения этого упражнения понадобится листок бумаги и ручка или приложение для заметок на удобном вам гаджете. В специальных программах нет необходимости.

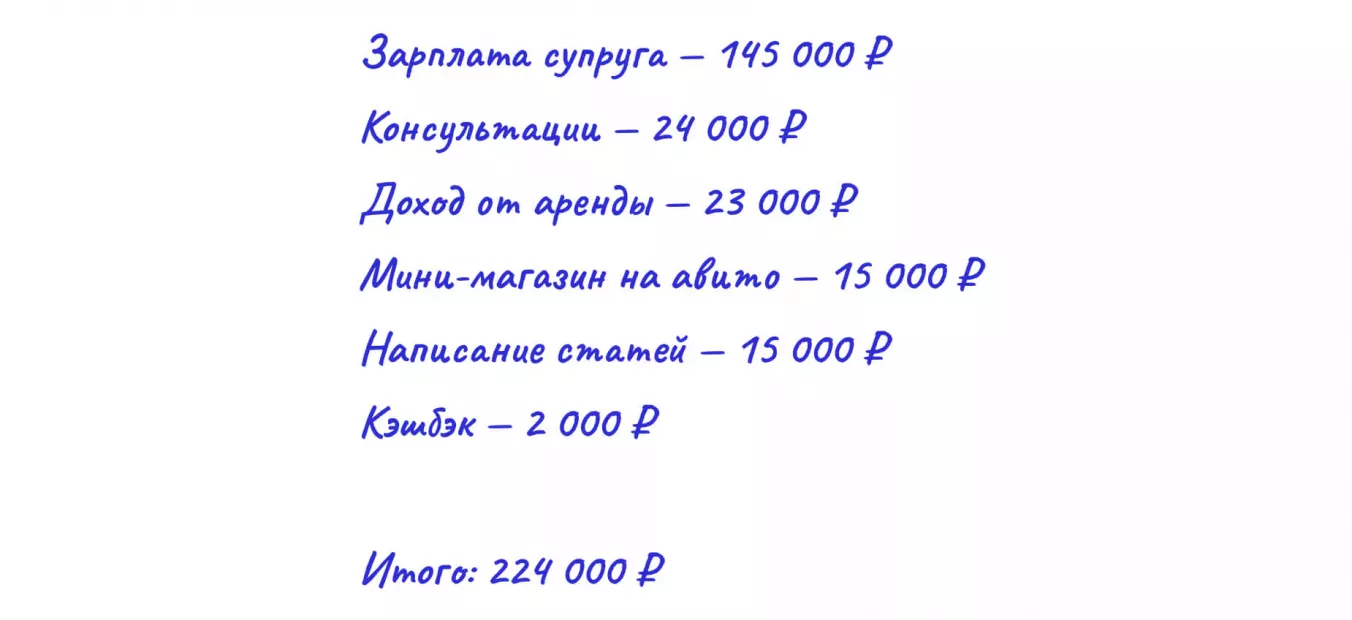

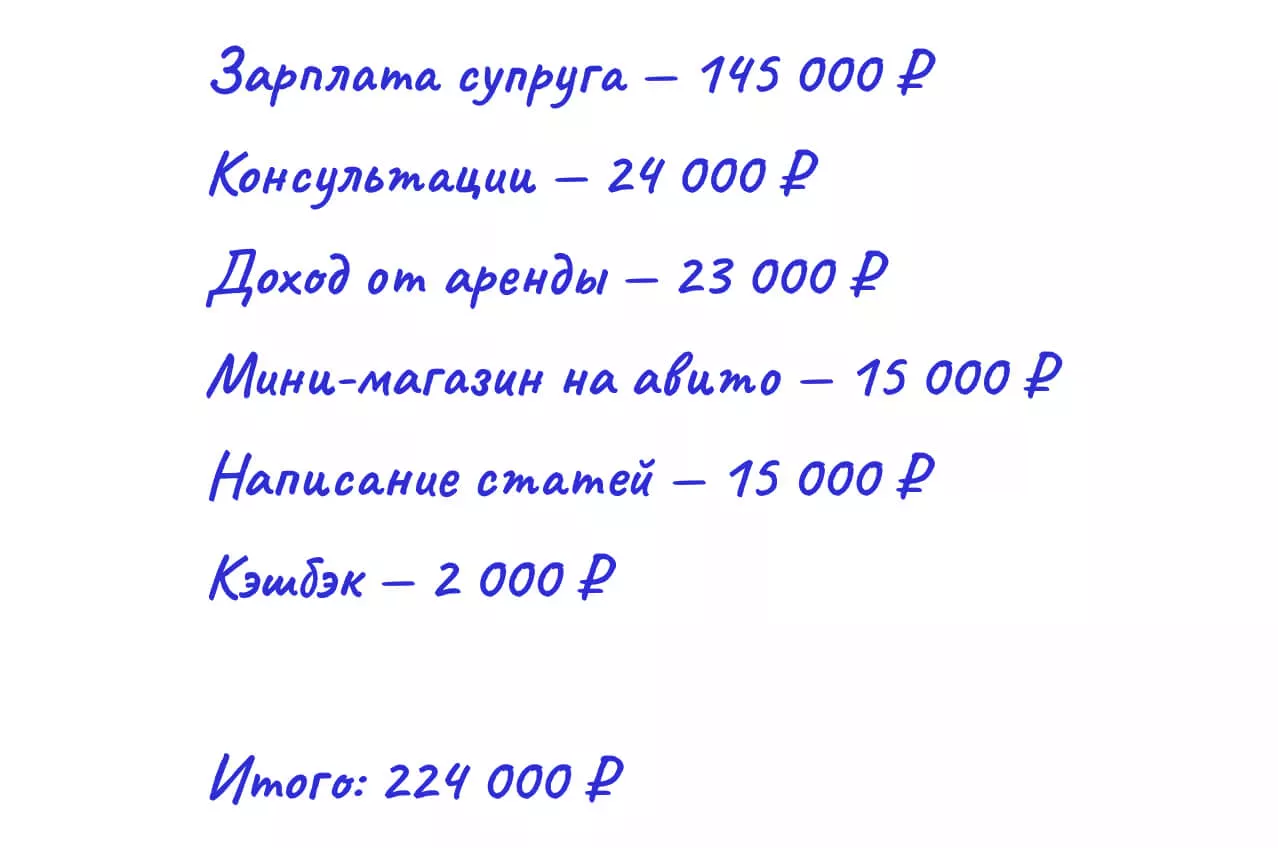

1. Ваш ежемесячный доход

Для корректного планирования бюджета необходимо сперва определить размер вашего ежемесячного дохода. Включайте все: зарплату, сторонние проекты, социальные выплаты, инвестиционный доход, иные поступления — то, что вы получаете в течение месяца. Если ваш доход нерегулярный, возьмите за основу средний доход за полгода, а лучше — за год. Получившаяся сумма — отправная точка для расчета вашего бюджета.

2. Ваши ежемесячные фиксированные расходы

Вторая переменная включает как ваши обязательные расходы, например, платежи по кредиту, коммунальные услуги, помощь родителям, так и не обязательные: подписку на стриминговые сервисы, стрижку в салоне, благотворительность и т.п. Основной критерий: регулярность и фиксированная, заранее известная, сумма.

Дополнительно укажите дату платежа. По возможности лучше оплачивать все обязательные платежи сразу после получения дохода.

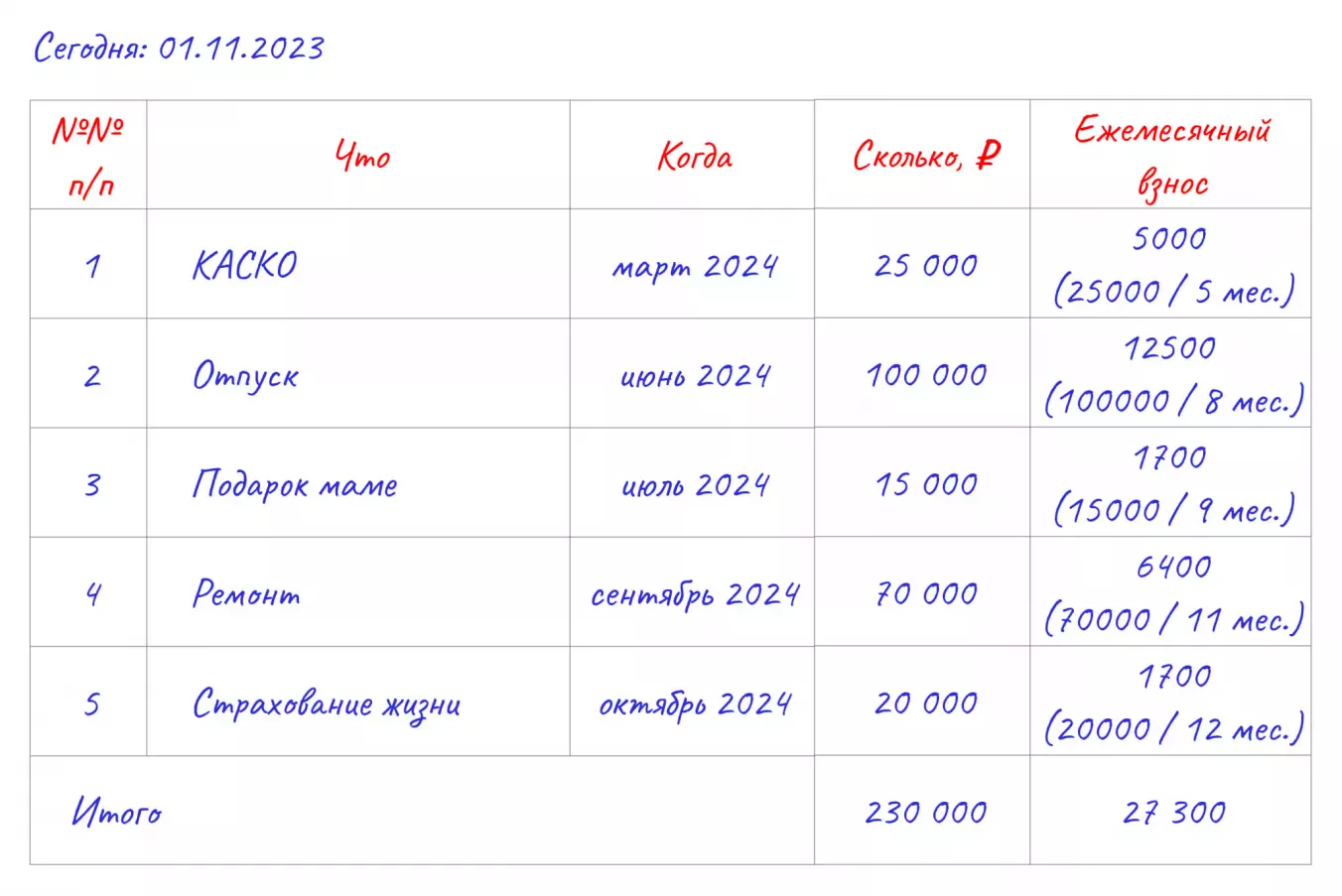

3. Ваши ежегодные расходы

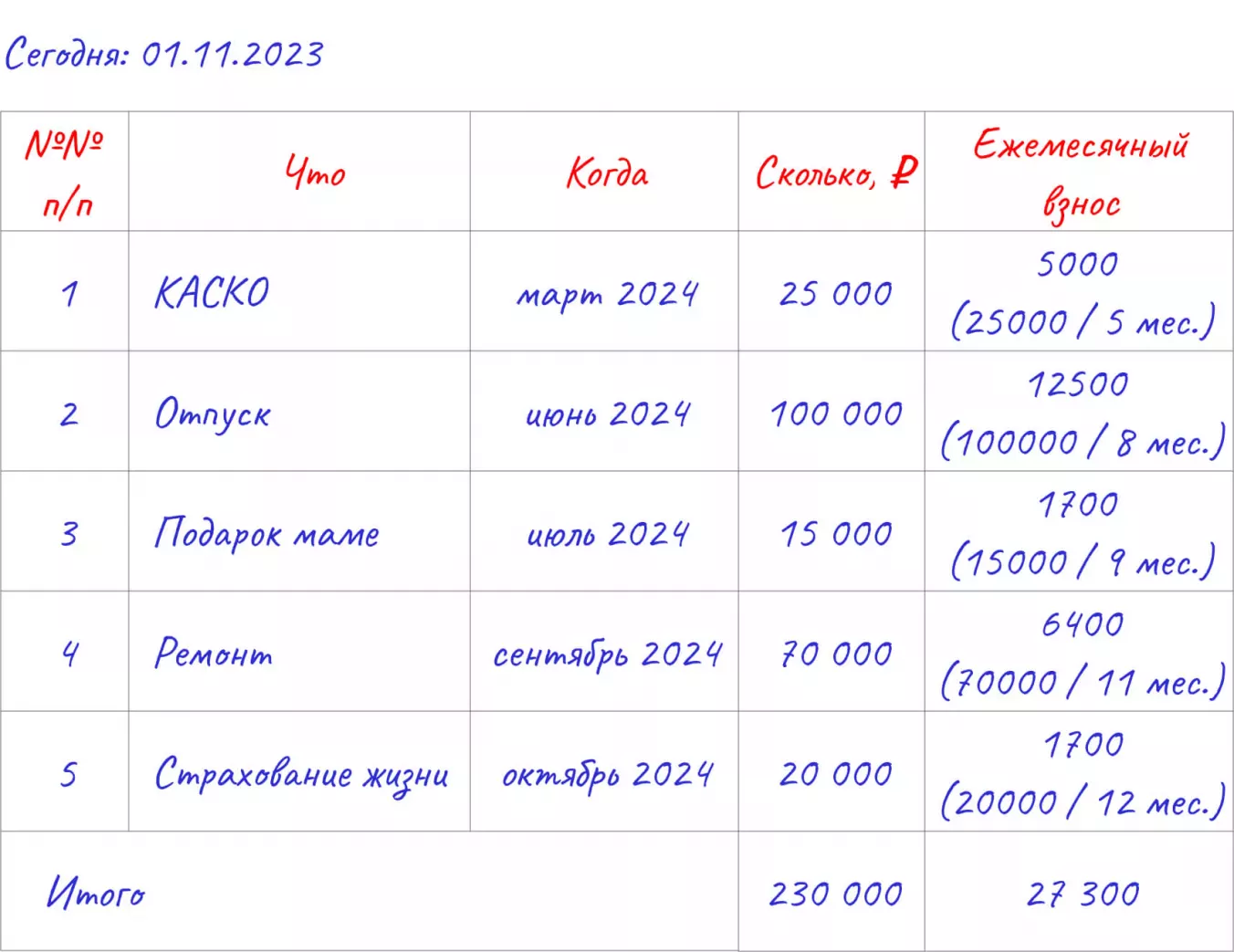

Третья переменная — крупные расходы, которые предстоят в течение года: отпуск, абонемент в спортзал, ремонт, страховки и т.п. Выпишите, что предстоит, в каком месяце и какая сумма потребуется.

Зная характеристики ежегодных расходов можно вычислить размер необходимого ежемесячного взноса в ваш «накопительный фонд», из которого постепенно будут погашаться ежегодные расходы. Для этого разделите необходимую сумму на количество оставшихся месяцев по каждой цели.

Какие плюсы от формирования «накопительного фонда»:

- порядок в финансах — так как вы знаете, когда и какие расходы предстоят;

- достигаете целей без надрыва — так как ежемесячно вы откладываете небольшую посильную сумму;

- вам не придется изымать деньги из текущих расходов, брать в долг или кредит, занимать из подушки безопасности.

Какие минусы? Их нет.

Ого-го, если вы проделали это упражнение, то незаметно для себя составили бюджет на год. Это же оказалось сильно проще чем звучит?

4. Долгосрочные цели

Дошли до самой сложной и неопределенной переменной — долгосрочных целей. Вычислить ежемесячные расходы достаточно легко, ежегодные расходы — чуть сложнее, но все же обычно не составляет большого труда. Чего не скажешь о долгосрочном планировании на 10, 20 и даже 30 лет.

По статистике в России только у 48% населения есть долгосрочные цели. Второй половине не до планирования бюджета — живет повседневными заботами: работа, семья, отдых, дом ... repeat. Когда же вы начинаете ставить цели и фокусироваться на том, чего хотите — вы останавливаете автопилот, берете ответственность на себя и начинаете управлять своей жизнью.

Можно пойти простым путем и определить ежемесячный посильный размер отчислений на ваши долгосрочные цели. Это может быть всего 1% дохода, если вы в начале пути, и вам кажется, что откладывать не получится. Главное — сформировать привычку. «Золотой стандарт» — 10% от дохода. Если вы старше 35 лет, процент отчислений лучше держать на уровне не менее 15-20%, конечно при наличии соответствующих финансовых возможностей.

Если расчеты не для вас, можно сразу перейти к части II. «Формируем бюджет». Если же интересно досконально разобраться в вопросе, чтобы точнее определить сколько откладывать на пенсию, домик у моря или образование ребенку — добро пожаловать.

Постановку долгосрочных целей можно разделить на два этапа:

- Определение основных характеристик цели: что, когда и сколько. Подробнее про постановку целей по SMART можно почитать в отдельном материале.

- Расчет ежемесячного взноса.

1. Определяем основные характеристики долгосрочной цели:

-

Что? Ставим эмоционально значимые долгосрочные цели

Среди популярных вариантов: пенсионный капитал, образование детей, покупка недвижимости. Попробуйте сосредоточиться на своих внутренних желаниях. Для этого нужно хорошо знать себя, свои ценности, истинные интересы и желания.

Ответьте на следующие вопросы:

- Цель действительно ваша или навязана извне? Родными, друзьями или той средой, где вы находитесь.

- Что дают вам деньги? Финансовую безопасность? Признание? Возможность лучше себя чувствовать? Сфокусируйтесь на желаемом состоянии, а не на средстве достижения этого состояния.

- Как выглядит ваша идеальная жизнь? Какие цели вас к этой жизни приведут?

- Как вы точно не хотите жить? Какие шаги помогут избежать такого сценария?

-

Когда? Определяем желаемый срок достижения цели

Например, выйти досрочно на пенсию через 20 лет и накопить на образование ребенка через 10 лет.

-

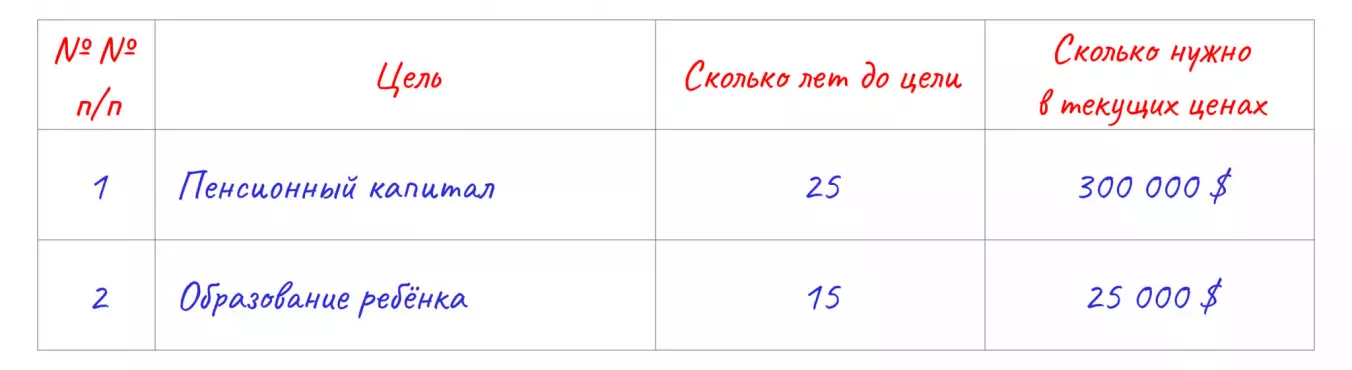

Сколько? Определяем необходимую сумму.

Если цель — конкретный физический объект или услуга, то сумму можно взять из головы: неплохо было бы иметь 15 миллионов на дом и еще миллион на образование ребенка. Но будет лучше, если вы сразу проведете небольшое исследование и выясните, что и сколько стоит. Скорее всего, цены вас удивят. Так, в случае с образованием: средняя стоимость бакалавриата в России — 250000 рублей в год. В Европе — 800000 рублей в год.

Есть речь идет о пенсионном капитале, то его размер необходимо вычислять индивидуально. Базовое правило: ваши среднемесячные расходы (или иной размер желаемого пассивного дохода) умножайте на 300 — это будет необходимая сумма в текущих ценах, без учета будущей инфляции. Расчет основан на том, что если вы будете ежегодно снимать 4% от капитала (то есть эту сумму составят ваши среднегодовые расходы), то он практически не будет расходоваться. Конечно при условии, что вы инвестируете эти деньги. Правило сформулировано Уильямом Бенгеном в 1994 году.

Так, если ваши расходы составляют $1000 в месяц, размер пенсионного капитала должен составлять $300 000. Почему считаю в долларах? Это более устойчивая валюта, которую проще прогнозировать.

2. Считаем размер необходимого ежемесячного взноса

Вы уже знаете ключевые параметры цели: что, когда и сколько. Дело за малым — понять, сколько необходимо ежемесячно откладывать для достижения желаемого. Так, рассчитывая взнос на краткосрочные цели, вы просто разделили необходимую сумму на оставшееся количество месяцев до достижения цели. Переходя к долгосрочным целям необходимо дополнительно учитывать две величины:

- инфляцию — то, что «съедает» капитал;

- сложный процент — то, что преумножает ваш капитал, если вы его инвестируете.

Часто финансовые блогеры несколько хитрят, когда показывают работу сложного процента в отрыве от инфляции. При таком подходе цифры действительно выглядят более впечатляюще.

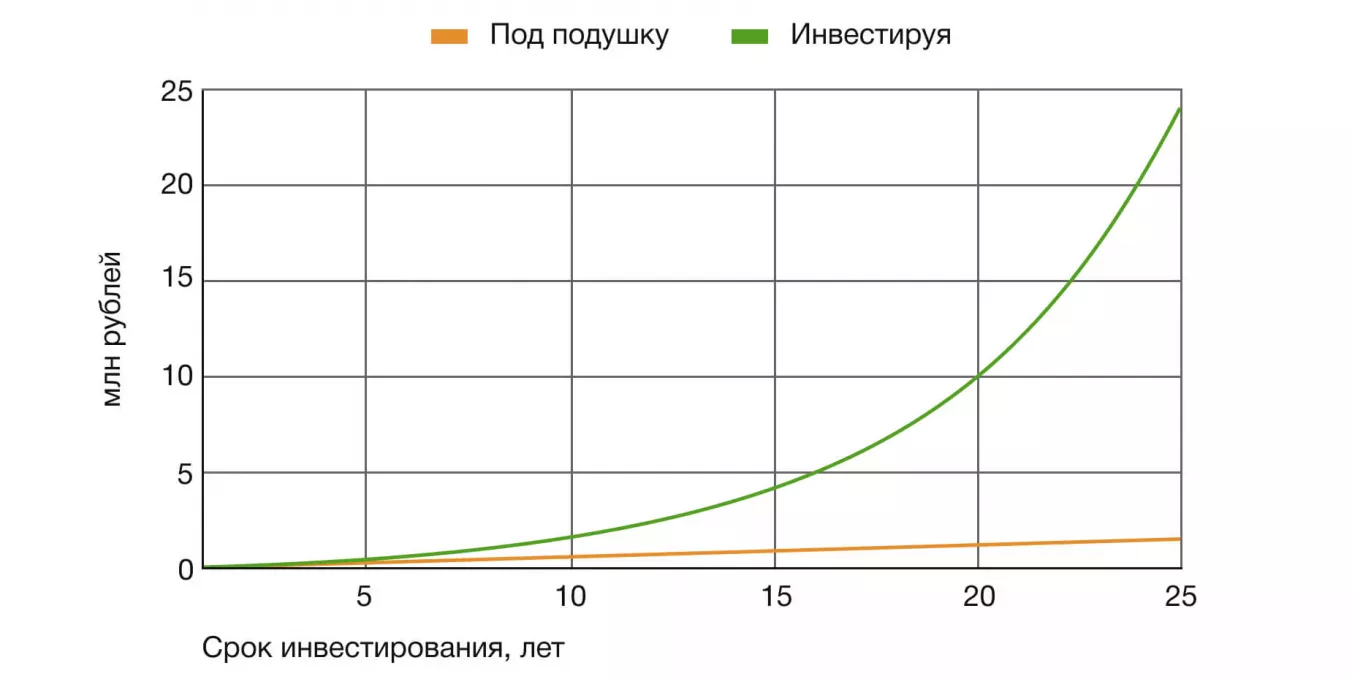

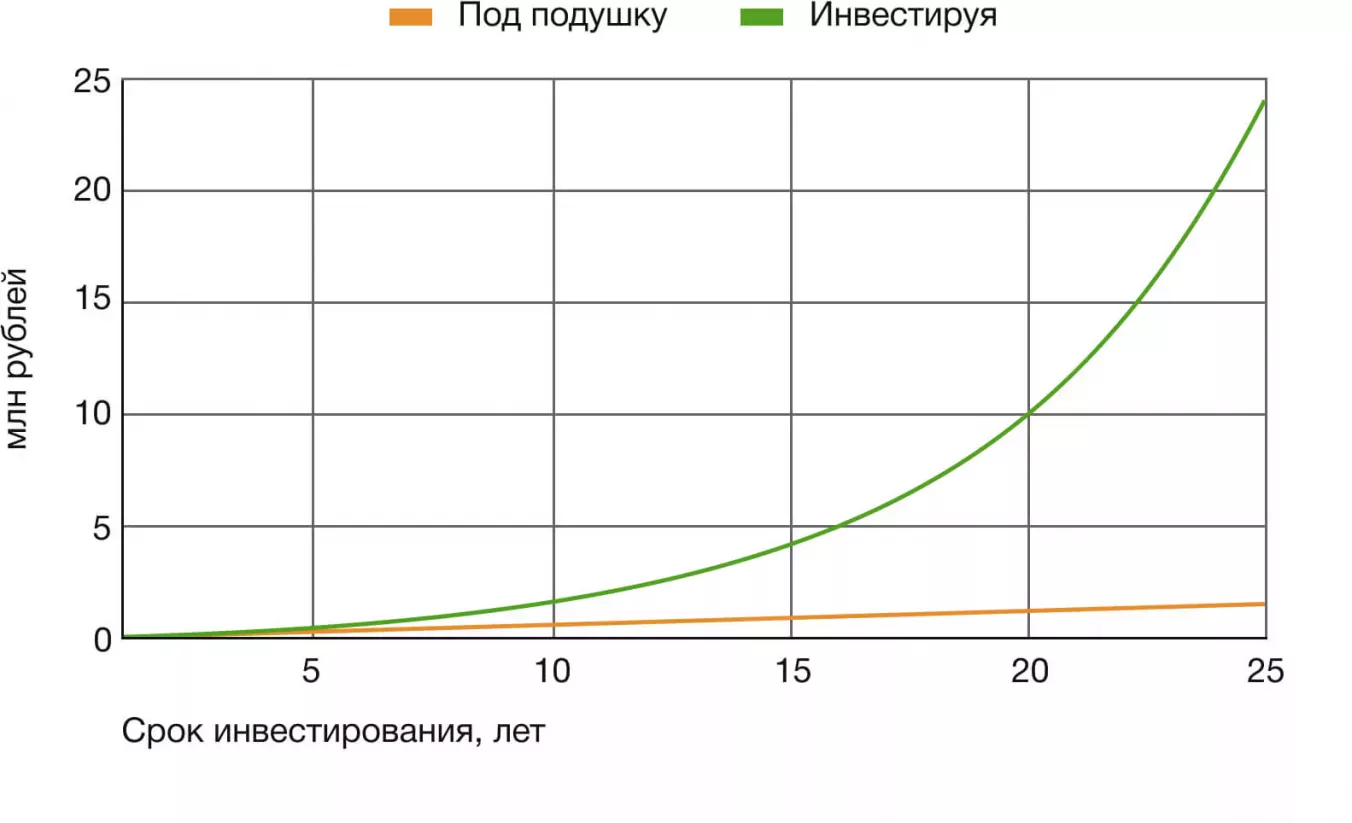

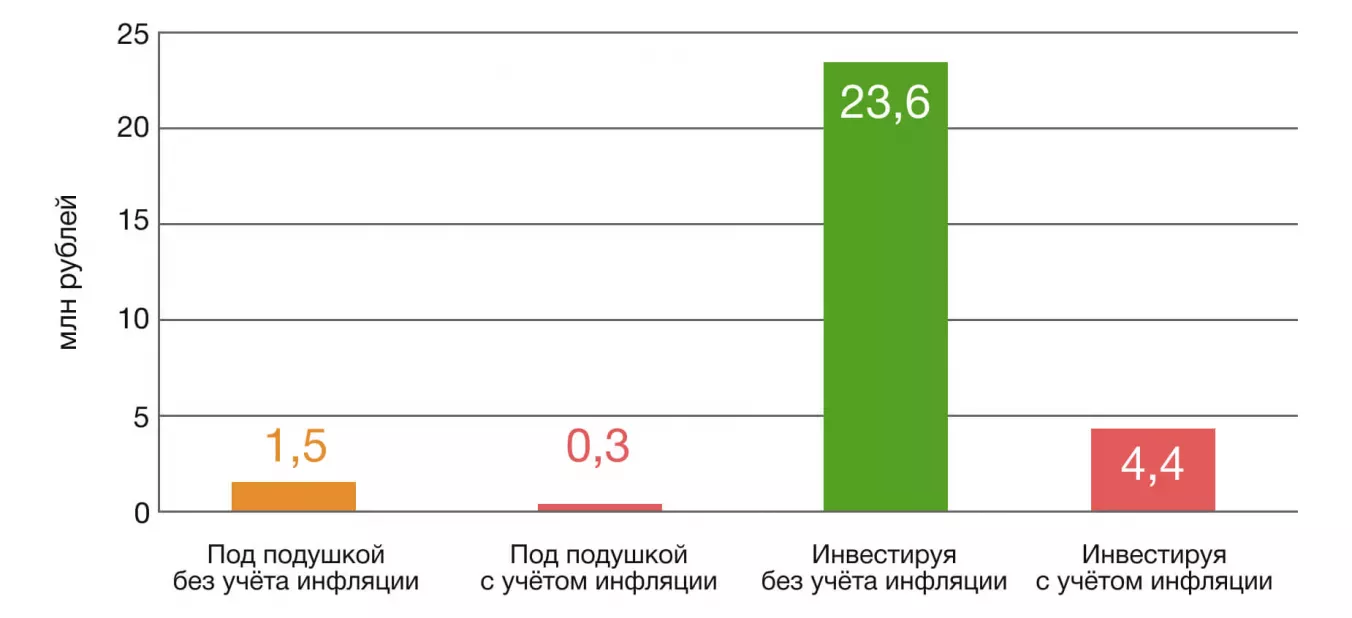

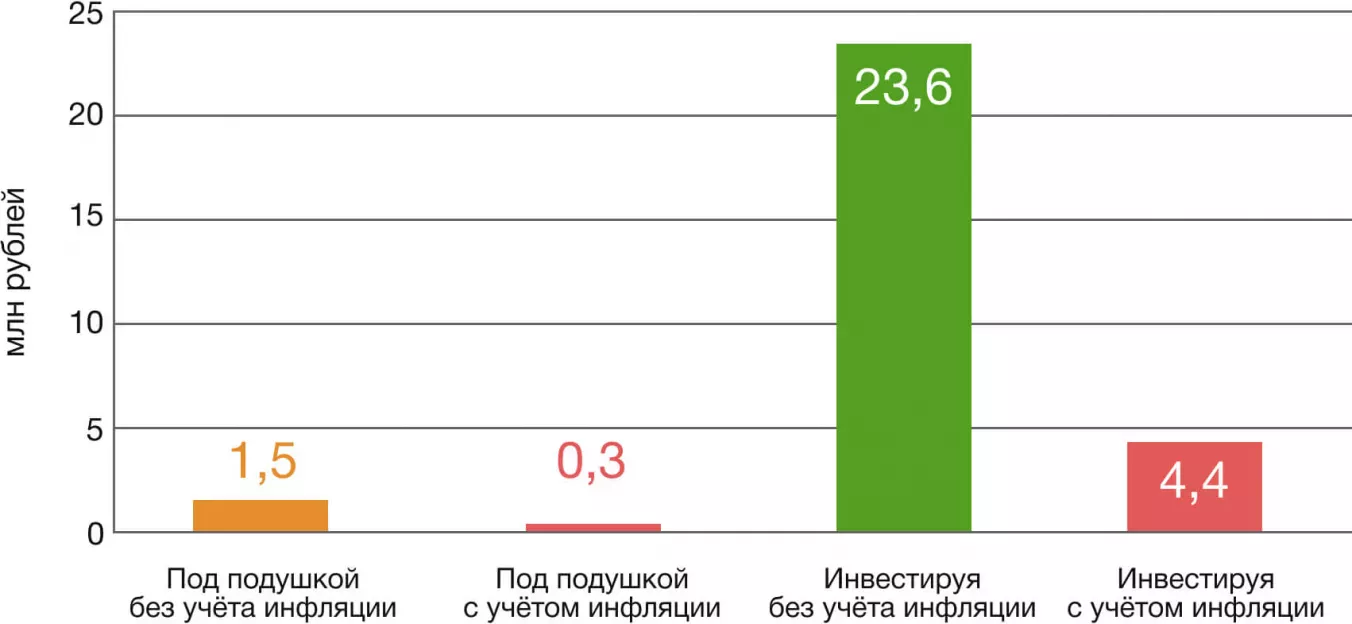

Если ежемесячно откладывать «под подушку» по 5000 рублей, то через 25 лет на счету будет 1,5 млн рублей (5000 руб. * 12 месяцев * 25 лет). Если же эти деньги инвестировать под 17% годовых (среднегодовая доходность индекса МосБиржи полной доходности с 1997 года), то на счету будет уже 23,6 млн рублей — почти в 16 раз больше.

В расчете нет ошибки, но есть нюанс: 23,6 млн рублей сегодня и через 25 лет — совсем разные величины. Исходя из среднегодовой инфляции в 7%, 23,6 млн рублей через 25 лет будут ощущаться по покупательной способности как сегодняшние 4,4 млн.

В расчетах ежемесячного взноса обязательно необходимо учитывать инфляцию.

Чтобы корректно рассчитать необходимый взнос для достижения вашей цели воспользуйтесь финансовым калькулятором.

Зачастую расчет ежемесячного взноса — это столкновение с реальностью. Когда вы понимаете, что необходимый ежемесячный внос оказывается непосильным для текущего бюджета. Это нормально, и чем раньше вы столкнетесь с этими цифрами, тем лучше для вашего будущего финансового благополучия. В этой ситуации необходимо оптимизировать цель или ваши ресурсы.

Оптимизация цели:

- отказаться от отдельных целей (возможно, временно);

- уменьшить стоимость целей, допустим, снизить размер желаемого пассивного дохода или выбрать более доступную недвижимость;

- отодвинуть достижение целей на более поздний период, например планировать выход на пенсию не через 20, а через 25 лет.

Оптимизация ресурсов:

- изыскать дополнительные источники дохода;

- эффективнее использовать текущие ресурсы, например, продать простаивающий гараж или земельный участок и инвестировать средства;

- оптимизировать расходы, то есть найти «раздутые» категории. А высвободившиеся ресурсы направить на достижение целей.

Этап II. Формируем бюджет

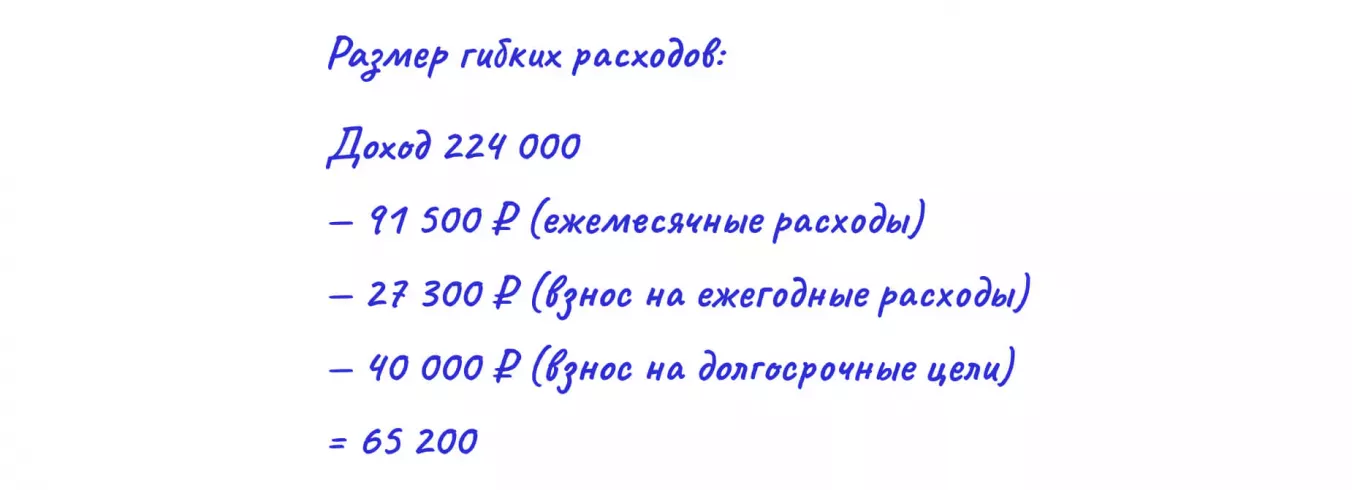

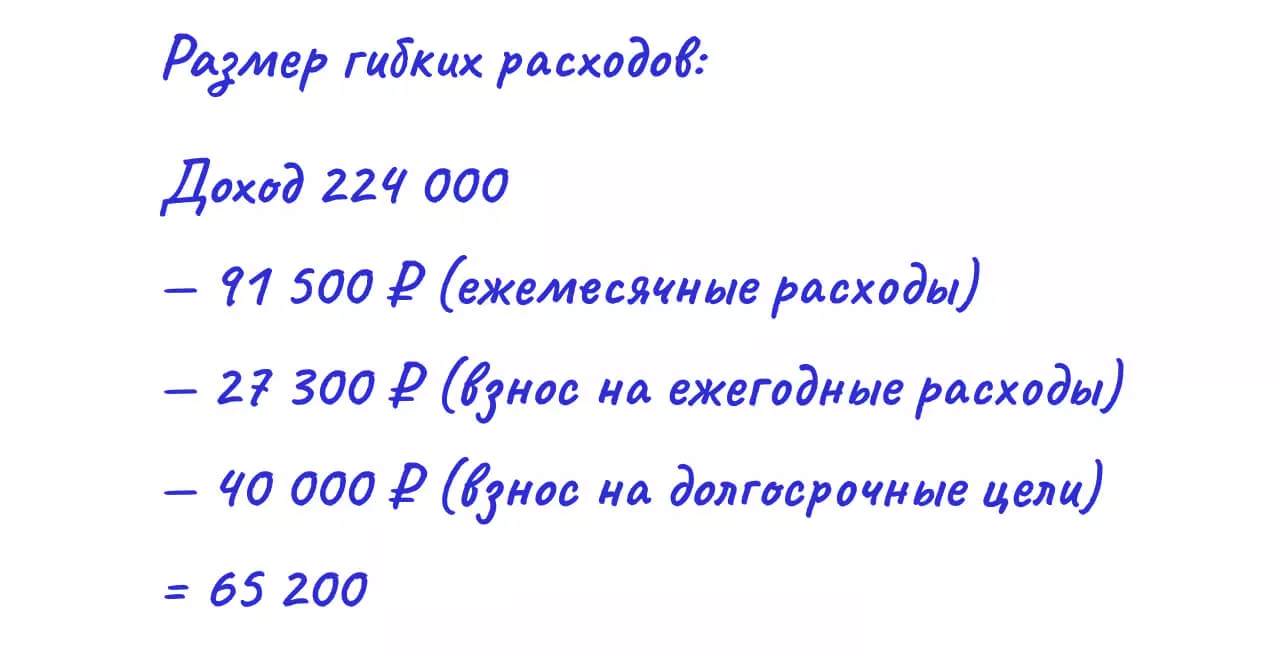

Ура, самый сложный этап позади. Теперь вы знаете размер фиксированной части вашего бюджета:

- Ваш доход.

- Ежемесячные расходы: ипотека, коммунальные услуги и т.п.

- Ежегодные расходы: отпуск, страховки, подарки и т.п.

- Долгосрочные цели: пенсия, образование детей, недвижимость и т.п.

Зная эти переменные можно вычислить последний элемент бюджета. Для этого из дохода необходимо вычесть все фиксированные расходы. Все, что осталось — это ваши гибкие ежемесячные расходы. Касательно этой суммы вы ежедневно будете принимать финансовые решения: какие продукты покупать, пора ли обновить ботинки, пойти ли в театр, кино или купить попкорн домой. Ваша задача: держать эту сумму под контролем и не выходить за ее рамки.

Как можно помочь себе следовать бюджету:

-

Рассчитайте размер гибких расходов на неделю. Для этого разделите ежемесячные расходы на 4.3. Это удобно тем, что за бюджетом на неделю сильно проще следить, чем сразу за бюджетом на месяц. Также сокращается шанс, что к концу месяца у вас не останется денег на счету.

- В день получения дохода «заплатите себе» — то есть в первую очередь отложите деньги на себя, свое будущее и долгосрочные цели (пенсия, образование ребенка и т.п.), затем сделайте взнос в «накопительный фонд» на ежегодные расходы (отпуск, страховки и т.п.), и только потом рассчитывайтесь по обязательствам (кредиты, коммунальные услуги и т.п.).

Обычно все идут по другому маршруту: сперва платят по обязательствам, затем расходуют деньги на срочные текущие расходы, и лишь то, что осталось в конце месяца, направляют в накопления. Проблема в том, что к концу месяца зачастую ничего не остается.

Поставьте себя и свои цели в приоритет. Только потом рассчитывайтесь по обязательствам. -

Организуйте техническую сторону:

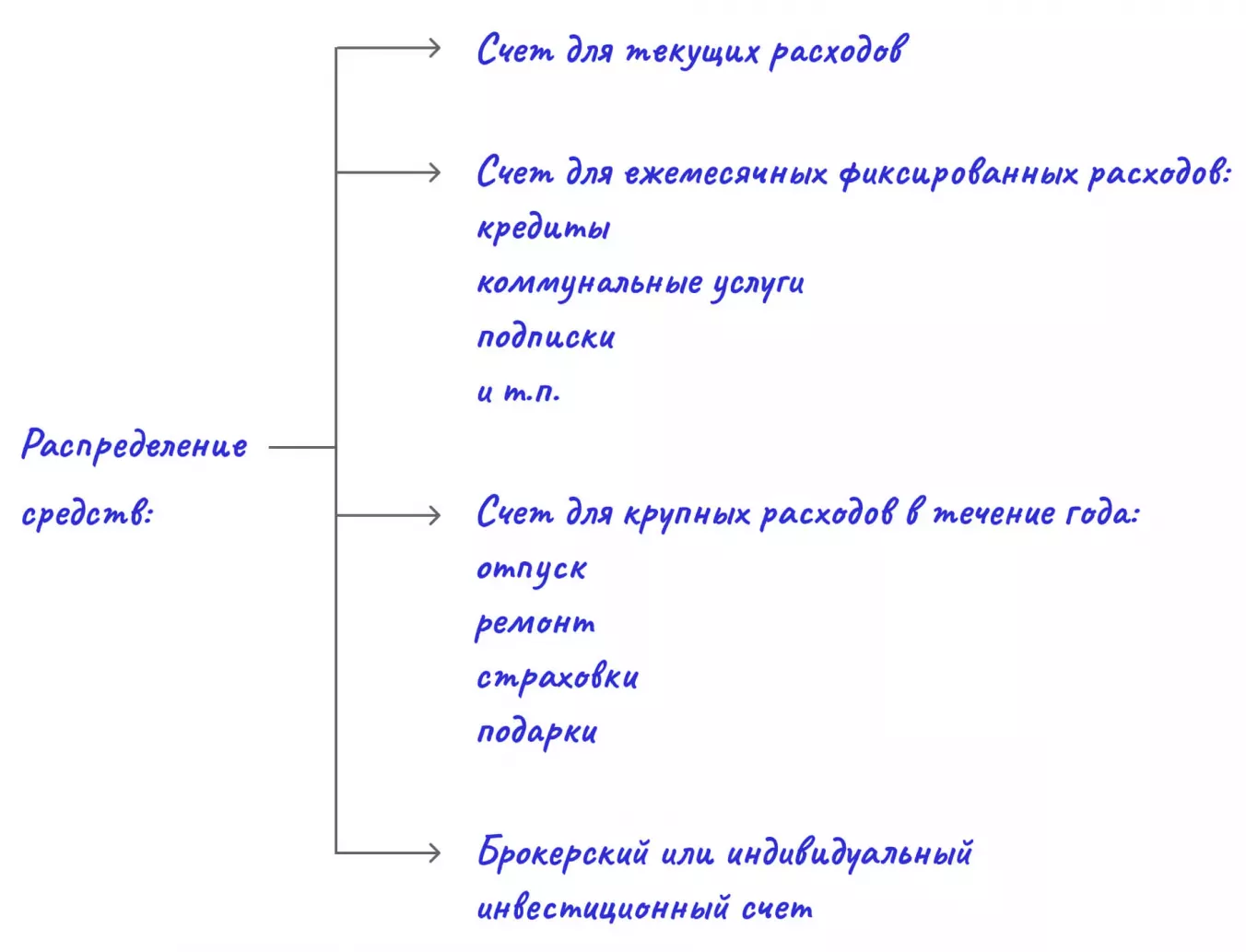

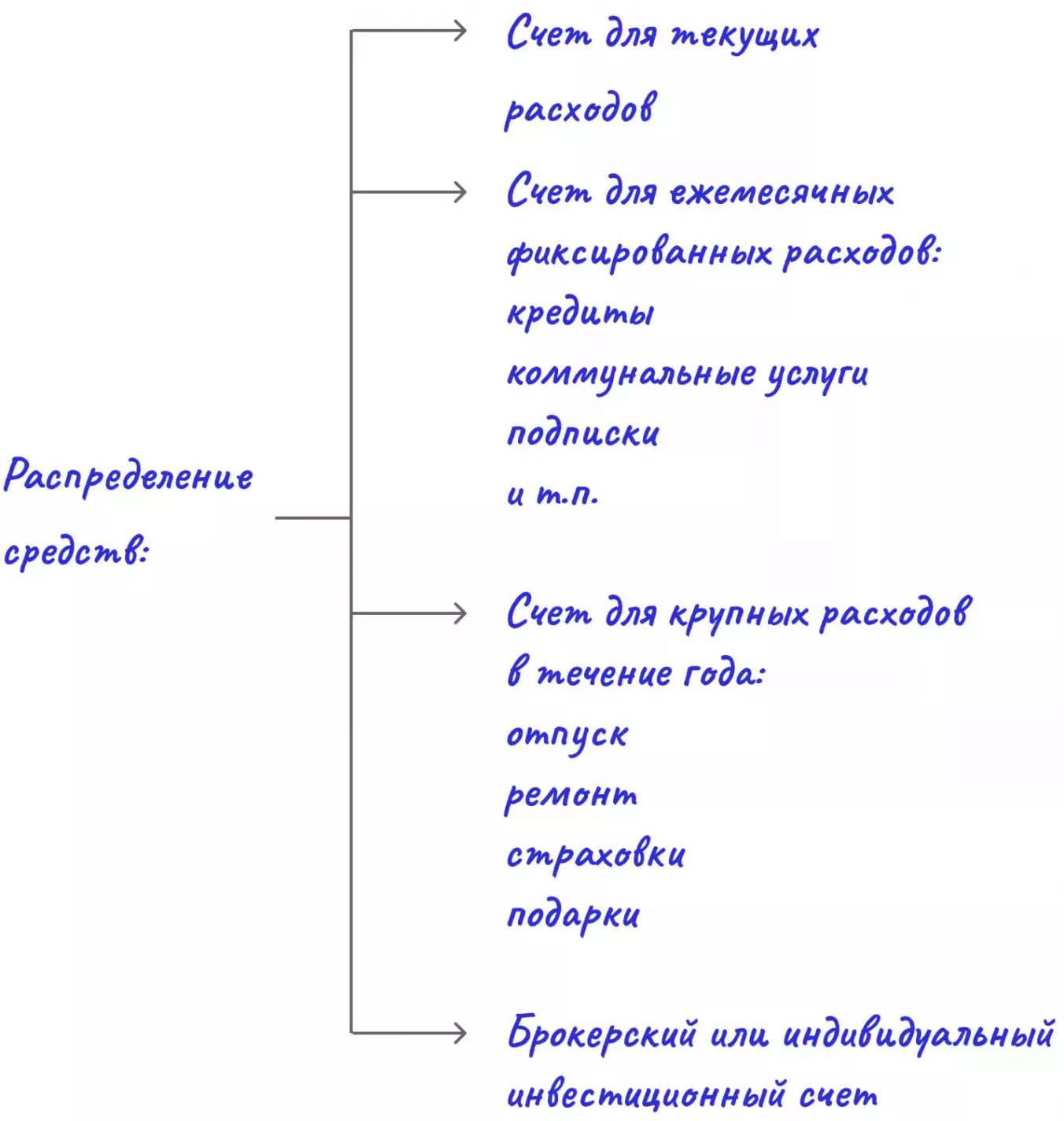

Откройте отдельные счета для разных категорий, можно например так:

- Счет для текущих или операционных расходов — переводите туда сумму сразу на весь месяц или понедельно. Последний вариант может быть удобнее, когда вы в начале пути и вам хочется видеть финансовый ориентир допустимых расходов.

- Счет для ежемесячных фиксированных расходов (кредиты, коммунальные услуги, подписки и т.п.).

- Счет для крупных расходов в течение года (отпуск, ремонт, страховки, подарки и т.п.). Можно создать единый счет, а внутреннюю разбивку по целям вести в блокноте или Excel — это удобно, если у вас больше пяти целей и вы не хотите плодить слишком много счетов. Если же целей немного и они достаточно крупные, то можно под каждую цель открыть свой счет и назвать согласно цели: «отпуск мечты», «ремонт», «подарки близким» — так удобнее отслеживать прогресс. Брокерский или индивидуальный инвестиционный счет для долгосрочных целей.

Настройте автоматические операции: пусть все обязательные платежи сразу распределяются по адресатам:

- деньги на долгосрочные цели — на брокерский счет;

- на крупные расходы в течение года — на отдельный счет;

- ежемесячный фиксированные расходы пусть списываются автоматически сразу при выставлении счета: кредиты, коммунальные услуги, подписки и т.п.

- Сформируйте подушку безопасности. Начните с минимального резервного фонда в 30-40 000 рублей, постепенно увеличивая его до суммы, достаточной на 3-6 месяцев комфортной жизни. Эти деньги понадобятся на случай непредвиденных обстоятельств.

-

Оптимизируйте операционные расходы. Распечатайте выписку за прошлый месяц, внимательно посмотрите на расходы и задайте себе три вопроса:

- довольны ли вы тем, как расходуете деньги?

- соответствуют ли расходы вашим финансовым целям?

- если бы была возможность вернуться на месяц назад, вы бы также распорядились деньгами?

Ответив на вопросы осознанно, рассмотрите каждую категорию отдельно и оцените важность этого конкретного расхода для вас. Задача — не ужиматься, а здраво оценить свои потребности, без влияния эмоций.

-

Уделите особое внимание «раздутым» категориям. Это может быть одежда, рестораны или даже книги. Подумайте, сколько вы тратите в месяц на эту категорию, а потом соотнесите с фактическим расходом. В большинстве случаев сумма удивляет. Подумайте над шагами, которые позволят оптимизировать расход.

Что можно сделать на примере категории «продукты»:

- составляйте меню на неделю;

- закупайте основные продукты раз в неделю;

- выбирайте крупные гипермаркеты — там зачастую ниже цены, чем в магазинчике «у дома»;

- покупайте онлайн, так проще не набрать лишних продуктов и соотнести с меню;

- избегайте внеплановых походов в магазин;

- покупайте сезонные овощи и фрукты.

Спасибо всем, кто дочитал до конца! Еще больше об управлении личными финансами и планировании бюджета вы можете почитать в блоге Ольги Абгарян — Бюджетолистика.